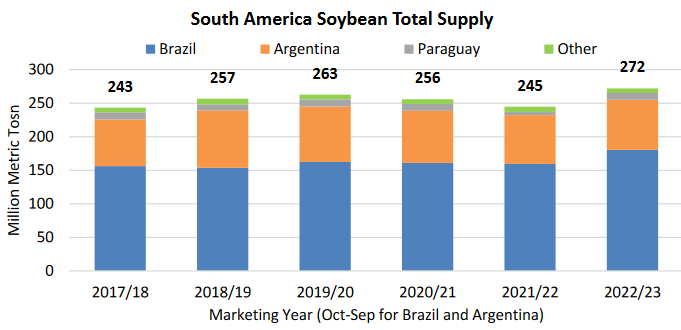

Рекордные поставки сои из Южной Америке. Прогноз общего предложения высокий несмотря на падение урожая в Аргентине

В этом месяце 2022/23 производство сои в Аргентине снизилось на 4,0 млн тонн до 45,5 млн тонн из-за засухи, снижающей урожайность. Сокращение поставок оказало понижательное давление на производство и экспорт, которые снизились в этом месяце. Экспорт и производство Аргентины в этом году были вялыми, поскольку фермеры неохотно продавали соевые бобы, чтобы застраховаться от высокой инфляции. Однако более благоприятный обменный курс “соевого доллара”, введенный в сентябре, временно увеличил продажи и экспорт на пару месяцев. Эта тенденция, вероятно, сохранится и с новым урожаем, поскольку прогнозируется снижение запасов, что еще больше стимулирует фермеров сохранять запасы, чтобы максимизировать выручку от продажи сои.

Несмотря на сокращение урожая в Аргентине, поставки из Южной Америки в 2022/23 году по-прежнему прогнозируются на рекордном уровне, главным образом из-за рекордного производства в Бразилии. В отличие от Аргентины, прогноз производства сои в Бразилии в этом месяце вырос на 1,0 млн тонн до 153,0 млн. Кроме того, запасы сои увеличены на 3,0 млн тонн из-за пересмотра в сторону повышения урожая 2021/22 года и более низкой оценки переработки. В результате в этом месяце выросли объемы как бразильского производства, так и экспорта сои. Это увеличение в основном компенсирует сокращения в Аргентине в этом месяце, сообщает oilworld.ru со ссылкой на USDA

Рекордный урожай в Южной Америке окажет серьезное влияние на торговлю соей в США, которая приближается к последним неделям обычного периода пиковых продаж перед началом сбора урожая в Южной Америке. Во-первых, это окажет понижательное давление на экспорт из США, поскольку покупатели с большей вероятностью будут получать сою из обильных запасов нового урожая в Бразилии. В сочетании с меньшим урожаем в США и сильной конкуренцией со стороны Бразилии до конца 2022 года экспорт сои из США сократится на 1,5 миллион тонн в этом месяце. Южноамериканский урожай, вероятно, окажет сдерживающее влияние на высокие мировые цены на сою, если только сухая погода еще больше не помешает производству в Аргентине.

Тем не менее, продажи в США остаются повышенными из-за высокой рентабельности продаж, чему способствуют высокие цены на продукцию.

ОСОБЕННОСТИ РЫНКА

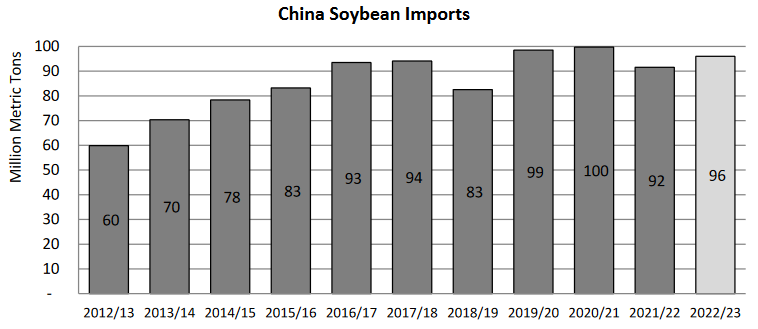

Китай 2022/23. Импорт и переработка сои снизились

Прогноз импорта сои в Китай на 2022/23 маркетинговый год (октябрь-сентябрь) был снижен на 2,0 млн. тонн до 96,0 млн. тонн, поскольку импорт в первом квартале не оправдал ожиданий.

Кроме того, в новом маркетинговом году производство сои в Китае выросло на 24 процента, частично компенсировав рост спроса на зарубежные соевые бобы. Импорт сои в первом квартале маркетингового года оценивается в 21,5 млн тонн, что на 5 процентов ниже, чем в предыдущем году, и ниже среднего показателя за 5 лет. Текущие проблемы, связанные с COVID-19 и растущими экономическими неопределенностями продолжает бросать тень на перспективы восстановления спроса, сообщает oilworld.ru со ссылкой на USDA.

Начало 2022/23 года еще не принесло ожидаемого восстановления производства сои. Первый квартал оценивается в 23,5 млн тонн, что немного ниже прошлогоднего показателя. Между тем, импорт других белковых шротов и растительных масел по конкурентоспособной цене (рапсовый, подсолнечный шрот, копровый, пальмоядровый шрот и пальмовое масло) резко вырос в первые месяцы маркетингового года, компенсируя сокращение производства сои.

За последние несколько лет произошли резкие сдвиги в направлении импорта китайской сои. До 2018 года Китай демонстрировал устойчивые темпы роста импорта. Спрос на импорт начал снижаться в начале 2018 года в ответ на торговые ограничения, введенные на соевые бобы в США, а затем еще больше снизился с началом африканской чумы свиней (АЧС). Спрос на сою в Китае снова начал расти в 2019/20 году и сохранялся до 2020/21 года. Однако в 2021/22 году спрос снова замедлился из-за ограничений и карантина из-за COVID-19, которые затруднили цепочки поставок и ослабили потребление. Темпы переработки сои в Китае замедлились с октября 2021 года поскольку поля были сжаты. Дробилкам мешали как высокие затраты на сырье, так и более низкий спрос на сырье. В первой половине 2021/22 года переработка сои в Китае замедлилась до уровней, невиданных со времен вспышки АЧС. Растущие затраты на корма и продолжающиеся карантины не позволили восстановить производство в прошлом году, что привело к снижению уровня переработки сои до 87,5 млн тонн.

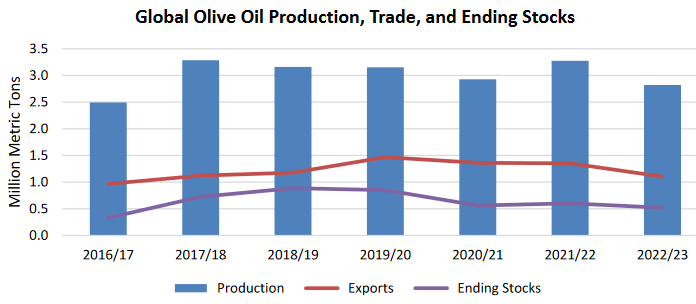

2022/23 Мировая торговля оливковым маслом ограничена из-за сокращения поставок

Прогнозируется, что в 2022/23 МГ мировая торговля оливковым маслом составит 1,1 млн тонн, что является самым низким уровнем с 2016/17 года. Чрезмерно засушливые условия и “межсезонные” циклы плодоношения на большей части Средиземноморского региона предполагают, что экспортные поставки будут ниже среднего в большинстве стран-производителей. Относительно низкие поступления по сравнению с предыдущим маркетинговым годом также будут препятствовать торговле.

В ЕС (крупнейшем в мире производителе и экспортере оливкового масла) предварительные данные свидетельствуют что урожай будет почти на пятую часть меньше, чем в прошлом сезоне. Напротив, оптимальная погода на побережье Эгейского моря и инвестиции в промышленность поддерживают рекордный прогноз производства Министерства сельского хозяйства США для Турции, хотя этого увеличения будет недостаточно, чтобы компенсировать сокращение в Европейском союзе.

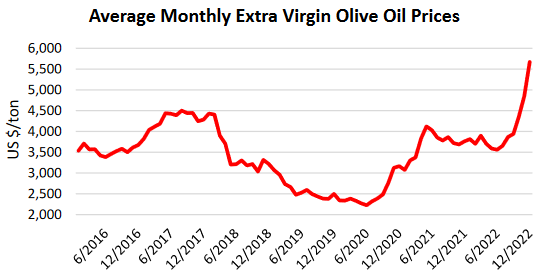

Lowest representative asking prices for nearest forward bulk shipment, domestic FOB ex-mill, extra virgin olive oil, Spain. Source: OilWorld.DE

Высокий урожай резко увеличивает экспортные поставки из Турции, но торговый потенциал может быть ограничен усилиями по контролю внутренних цен на продовольствие, особенно если сохранится неопределенность на других рынках масличных культур. Экспорт оливкового масла из Турции прогнозируется на уровне 100 000 тонн, что также является новым рекордом. Мировые цены на оливковое масло выросли в ответ на проблемы с поставками. Хотя оливковое масло является предпочтительным во многих регионах-производителях, напряженность на рынке оливкового масла говорит о том, что потребление, скорее всего, уступит место некоторой замене. Приток импорта для переработки из Украины означает более высокое потребление подсолнечного масла в ЕС. Мировые конечные запасы на 2022/23 год в настоящее время прогнозируются на уровне 520 000 тонн, что является самым низким уровнем с 2016/17 года и третьим самым низким уровнем за последние 2 десятилетия, сообщает oilworld.ru со ссылкой на USDA.

ОБЗОР 2022/23

Мировое производство масличных культур сократилось почти на 2,5 млн тонн, в первую очередь из-за снижения прогнозов производства сои в Аргентине и Соединенных Штатах, что частично компенсируется увеличением производства в Китае и Бразилии. Торговля пересмотрена в сторону понижения, поскольку увеличение экспорта семян рапса, подсолнечника и хлопка перевешивается снижением экспорта сои из Аргентины и США. Общее производство шрота также снижается из-за сокращения производства соевого шрота в Аргентине и Китае, хотя торговля увеличивается из-за увеличения экспорта подсолнечного шрота из Украины. Глобальные конечные запасы снижены на соевые, подсолнечные, рапсовые и пальмоядровые шроты. Общий объем добычи масла и торговли ею в основном не изменился.

Прогнозируемая средняя сезонная фермерская цена на соевые бобы в США выросла на 20 центов до $14.20/bu

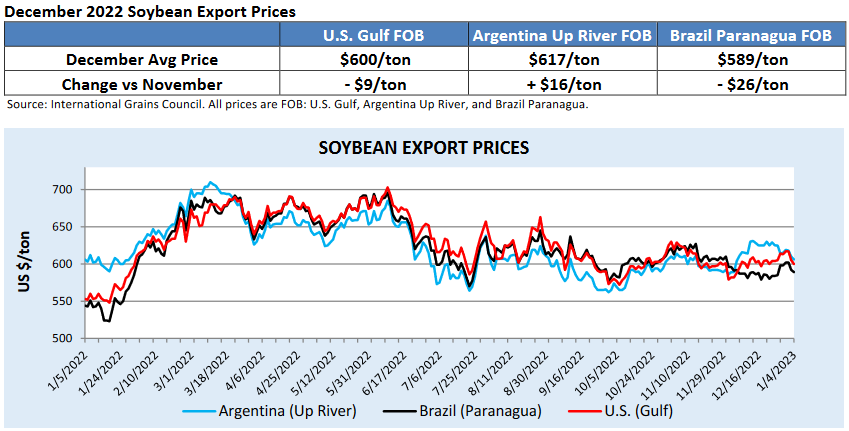

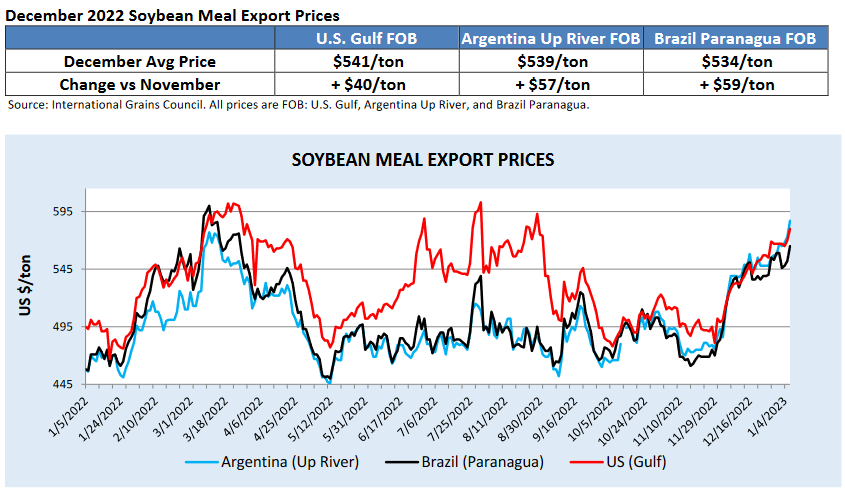

ЭКСПОРТНЫЕ ЦЕНЫ

В декабре средние цены на сою были немного ниже. Оптимистичные настроение по поводу засухи в Аргентине потянуло вниз падение цен на соевое масло. Обильные мировые поставки других масличных культур для переработки подорвали поддержку, которую цены на соевое масло ранее оказывали соевым бобам, причем шрот в этом месяце обеспечил большую долю стоимости, чем в прошлом. Более слабые, чем ожидалось, закупки сои в Китае в первом четверть нового маркетингового года, вероятно, также способствовала снижению цен на сою, особенно в Бразилии.

Декабрьские цены на соевый шрот подскочили у всех экспортеров, вызванные опасениями по поводу урожая и снижением спроса из Аргентины. Между тем, экспорт бразильского шрота в декабре превзошел ожидания, что, вероятно, привело к росту цен. Рост цен на соевый шрот продолжился в январе, поскольку перспективы урожая в Аргентине продолжают ухудшаться.

Декабрьские цены на соевое масло были ниже, чем в предыдущем месяце. Наибольшее снижение средних цен произошло в Соединенных Штатах после объявления в декабре Агентством по охране окружающей среды в начале года более низких, чем ожидалось, целевых показателей по биотопливу. Разница между соевым и пальмовым маслом сократилась, поскольку средние цены на пальмовое масло остались относительно неизменными. В будущем цены на соевое масло, вероятно, будут по-прежнему поддерживаться увеличением производства биотоплива как в Соединенных Штатах, так и в Южной Америке, что приведет к сокращению экспортных поставок.

Балансы

Производство, Растительные масла, РОССИЯ. Прогноз на 2022/23 год. Январь 2023

Производство, Растительные масла, УКРАИНА. Прогноз на 2022/23 год. Январь 2023

Конечные запасы, Растительные масла, Все страны. Прогноз на 2022/23 год. Январь 2023

Конечные запасы, Масличные, Все страны. Прогноз на 2022/23 год. Январь 2023

Конечные запасы, Подсолнечник, Все страны. Прогноз на 2022/23 год. Январь 2023

Полные тексты обзоров прикреплены ниже.

Oilseeds: World Markets and Trade

Cotton: World Markets and Trade

World Production, Markets, and Trade Report

Grain: World Markets and Trade

Подробная информация о записи

Дата публикации: 2023-01-13 23:54:57

Источник записи: https://www.zol.ru/n/38042

Категория записи: Зерно, Масличные, Новости рынка, Русский